Assurance sans relève d’information : méthodes et bonnes pratiques

Faire face à l’évolution rapide du secteur des assurances nécessite une approche innovante. Une des pratiques émergentes consiste à fournir des couvertures sans relever d’informations personnelles. Cette méthode révolutionne la relation entre assureur et assuré, en misant sur la confiance et la simplification des procédures.

Les bonnes pratiques dans ce domaine incluent l’utilisation de données anonymisées et de technologies avancées pour évaluer les risques. Cela permet non seulement de protéger la vie privée des clients, mais aussi d’améliorer l’efficacité des services. Adopter ces stratégies représente un pas significatif vers des assurances plus transparentes et respectueuses des consommateurs.

A découvrir également : Frais pour débloquer une assurance vie : combien ça coûte et comment les éviter ?

Plan de l'article

Les enjeux de l’assurance sans relevé d’information

L’assurance auto traditionnelle repose sur le relevé d’information, un document fondamental récapitulant l’historique du conducteur. Ce relevé inclut les sinistres, le bonus-malus et les informations sur le véhicule. Sa fonction principale est de permettre aux assureurs d’évaluer les risques et de fixer les primes en conséquence.

A lire en complément : Mutuelle santé : les inconvénients à connaître pour une bonne couverture

La réglementation actuelle, notamment le Code des Assurances, impose des contraintes strictes sur l’utilisation et la vérification de ces informations. L’AGIRA, organisation dédiée, vérifie les informations relayées par ces relevés. Cette vérification est essentielle pour garantir la fiabilité des données utilisées par les assureurs.

La suppression de l’obligation de fournir un relevé d’information pourrait simplifier la souscription d’une assurance auto, mais elle soulève plusieurs enjeux :

- Comment évaluer le risque sans l’historique du conducteur ?

- Quels mécanismes alternatifs peuvent garantir la transparence et l’équité des primes ?

- Comment protéger les consommateurs contre les abus potentiels ?

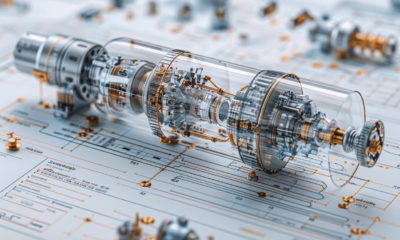

Les assureurs devront trouver des méthodes innovantes pour répondre à ces questions. L’utilisation de données anonymisées et de technologies avancées pourrait offrir des solutions viables. Par exemple, analyser les comportements de conduite en temps réel ou utiliser des algorithmes de machine learning pour estimer les risques.

En France, cette transition vers une assurance sans relevé d’information nécessitera des adaptations réglementaires et technologiques. Les acteurs du marché devront collaborer avec les autorités pour définir un cadre légal et technique adéquat, garantissant à la fois la protection des consommateurs et l’efficacité des services d’assurance.

Les méthodes pour souscrire une assurance sans relevé d’information

Souscrire une assurance sans relevé d’information est possible grâce à plusieurs solutions innovantes. Les assureurs doivent adopter des approches alternatives pour évaluer les risques et fixer les primes.

Utilisation de données alternatives

Les assureurs peuvent s’appuyer sur des données alternatives pour compenser l’absence du relevé d’information. Voici quelques méthodes :

- Télématique embarquée : Installer un dispositif dans le véhicule pour analyser les comportements de conduite en temps réel.

- Données publiques : Utiliser des informations issues de bases de données publiques pour évaluer le profil du conducteur.

- Références croisées : Comparer les déclarations du conducteur avec des données tierces pour vérifier leur véracité.

Collaboration avec des acteurs technologiques

Des entreprises comme Selectra et Leocare proposent des services de courtage et des solutions d’assurance en ligne. Ces néo-assurances utilisent les technologies avancées pour offrir des produits adaptés sans nécessiter de relevé d’information.

Le recours à des algorithmes de machine learning permet de modéliser les risques sur la base de données anonymisées et de profils similaires. Les assureurs peuvent ainsi proposer des primes plus justes et transparentes.

L’Autorité de contrôle prudentiel et de résolution (ACPR) doit superviser ces nouvelles pratiques pour garantir la protection des consommateurs et la conformité réglementaire. Les jeunes conducteurs, souvent pénalisés par les surprimes, pourraient bénéficier de ces approches plus flexibles et moins contraignantes.

Les méthodes sans relevé d’information ouvrent la voie à une assurance auto plus inclusive et mieux adaptée aux profils variés des conducteurs.

Les bonnes pratiques pour une souscription réussie

Pour garantir une souscription réussie d’une assurance sans relevé d’information, plusieurs bonnes pratiques doivent être respectées. Voici quelques recommandations clés à suivre.

Analysez vos besoins spécifiques

Commencez par évaluer vos besoins en matière de couverture. Une assurance auto doit être adaptée à votre profil de conducteur et à votre véhicule. Clément, conseiller dédié chez Selectra, recommande de bien définir vos exigences avant de solliciter des devis.

Comparez les offres

Utilisez des comparateurs en ligne pour obtenir des devis de différents assureurs. Cette démarche permet de visualiser les offres disponibles et de choisir celle qui répond le mieux à vos attentes. Considérer les avis des utilisateurs et les notes attribuées aux assureurs peut aussi guider votre choix.

Optimisez votre dossier

Apportez des éléments de preuve alternatifs pour compenser l’absence de relevé d’information. Par exemple :

- Historique de conduite fourni par une précédente compagnie d’assurance étrangère.

- Certificat de formation à la conduite défensive.

Souscrivez à des services complémentaires

Pour sécuriser votre contrat d’assurance auto, ajoutez des services complémentaires comme l’assistance routière ou la garantie bris de glace. Ces options peuvent offrir une tranquillité d’esprit supplémentaire.

En suivant ces bonnes pratiques, vous maximisez vos chances de souscrire une assurance auto adaptée à vos besoins, même sans relevé d’information.

-

Financementil y a 5 mois

Salaire nécessaire pour un emprunt de 260 000 euros

-

Immoil y a 5 mois

Activités réglementées par la loi Hoguet et leurs implications

-

Bourseil y a 6 mois

Récupération de fonds d’un PEA Caisse d’Épargne: procédures et astuces

-

Actuil y a 1 an

Le broker utilisé par Warren Buffett pour ses transactions financières

-

Immoil y a 1 an

Investir 1000 euros : les meilleures stratégies et options disponibles

-

Financeil y a 1 an

Fonctionnement de S&N : une explication détaillée

-

Banqueil y a 6 mois

Remboursement de prélèvements abusifs : démarches et droits du consommateur

-

Banqueil y a 7 mois

Rédaction et envoi d’une lettre de désolidarisation efficace